Família de produtos

Os contratos derivativos listados são agrupados em famílias de produtos, baseadas em cada ativo subjacente. Para uma mesma família, serão aplicadas as mesmas tabelas de preços. Os volumes de todos os contratos serão somados para aplicação de reduções por volume.

Cálculo do ADV

O ADV mensal é apurado mensalmente para cada investidor, considerando todas as contas de um mesmo documento (CPF, CNPJ ou terceiro bloco do código CVM) em todas as corretoras. Todas as contas vinculadas a uma mesma conta máster, independentemente do investidor, terão seus volumes consolidados no documento máster atrelado a ela.

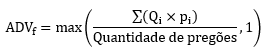

O cálculo é feito pela soma do total de todos os contratos negociados de uma mesma família (compras e vendas, day trade ou não) entre o primeiro e último dias úteis do mês anterior, dividido pela quantidade de pregões no mês anterior. Cada família de produtos possui um ADV, e cada contrato da família possui um peso para o ADV, que deve ser multiplicado pela respectiva quantidade de contratos negociada no período e arredondada em zero casas decimais. O ADV será a média das quantidades ajustadas pelo peso de todos os contratos da família, sendo esse cálculo também arredondado em zero casas decimais:

Onde:

ADVf = ADV da família de produtos f;

i = índice que denota cada um dos produtos da mesma família;

Qi = quantidade negociada de contratos de cada produto da família em cada dia do mês;

pi = peso do ADV para cada contrato da família.

No primeiro mês de negociação do investidor, este será alocado na primeira faixa de volume da tabela.

Cálculo da tarifa única

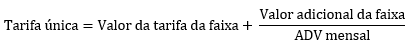

Uma vez apurado o ADV da família de produtos, a próxima etapa é o cálculo da tarifa única, que é própria de cada família. Esse cálculo é feito de forma progressiva, ou seja, ponderando-se os valores pelo total de operações de cada faixa, respeitando os limites de número de contratos de cada faixa.

| Tabela progressiva | |||

|---|---|---|---|

| Limite mínimo | Limite máximo | Valor faixa | Valor adicional |

| D1 | U1 | V1 | A1 |

| D2 | U2 | V2 | A2 |

| D3 | U3 | V3 | A3 |

| ... | ... | ... | ... |

| Di-1 | Ui-1 | Vi-1 | Ai-1 |

| Di | Ui | Vi | Ai |

| Dn | Un | Vn | An |

Matematicamente, o cálculo progressivo pode ser feito da seguinte maneira:

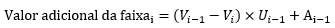

Quanto ao valor adicional da faixa, não se trata de cobrança adicional, mas somente de um mecanismo matemático para o cálculo da tarifa média:

O valor da tarifa única é arredondado em duas casas decimais.

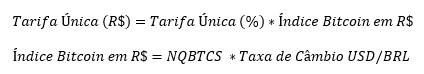

Cálculo da Tarifa Única em Reais - Família Criptoativos

Na família criptoativos, o valor da tarifa única em reais é resultado da multiplicação abaixo e arredondado em duas casas decimais.

Sendo:

NQBTCS = Preço de referência do bitcoin da Nasdaq do dia anterior à negociação (Nasdaq Bitcoin Reference Price - Settlement [NQBTCS]), disponível em https://indexes.nasdaq.com/Index/History/NQBTCS

Taxa de Câmbio USD/BRL = Câmbio benchmarck do dia anterior divulgado pela B3 em https://www.b3.com.br/en_us/market-data-and-indices/data-services/market-data/reports/derivatives-market/indicators/financial-indicators/

Conversão de moeda estrangeira (exceto Criptoativos)

Os valores da tarifa única em moeda estrangeira devem ser convertidos em reais pela PTAX de venda do último dia do mês anterior. O resultado também deve ser arredondado em duas casas decimais.

Para os investidores não residentes negociando de acordo com a Resolução CMN 2687, o valor da tarifa única em reais será convertido em dólares pela PTAX de venda do último dia útil do mês anterior e arredondado em duas casas decimais.

Aplicação do fator contrato

Cada contrato de uma mesma família de produtos possui um fator contrato, que deve ser multiplicado pela tarifa única, conforme calculado no item anterior. O valor final deve ser arredondado em duas casas decimais.

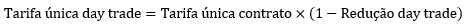

Aplicação da política de incentivo para day trade

As operações day trade possuem redução de preço, na forma de porcentagem, que deve ser diretamente aplicada à tarifa única calculada conforme itens anteriores. O resultado da multiplicação também deve ser arredondado em duas casas decimais.

Tabelas progressivas de redução day trade (famílias dólar e índice)

No caso de tabela progressiva, a porcentagem final a ser aplicada é obtida de forma semelhante ao cálculo da tarifa única, porém considerando somente as operações day trade. O cálculo da porcentagem de redução day trade deve ser arredondado em duas casas decimais. O resultado da redução deve ser arredondado em duas casas decimais.

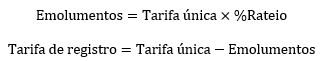

Emolumentos e tarifa de registro

Os emolumentos e tarifa de registro serão definidos via rateio da tarifa única cobrada do investidor (após a aplicação dos fatores e reduções, se existentes). Os emolumentos são calculados a partir da aplicação da porcentagem de rateio na tarifa única, arredondado em duas casas decimais. A tarifa de registro será calculada como a diferença entre a tarifa única e os emolumentos.

O valor do rateio é de 35%.

Emolumentos

Valor do custo unitário dos emolumentos, multiplicado pela quantidade de contratos de cada negócio efetuado, arredondado em duas casas decimais.

Tarifa de registro

Valor do custo unitário da tarifa de registro, multiplicado pela quantidade de contratos de cada negócio efetuado, arredondado em duas casas decimais.

Caso o valor da tarifa única seja de R$0,01, este valor será cobrado da tarifa de registro. Caso o valor seja superior a R$0,01, tanto os emolumentos quanto a tarifa de registro terão um mínimo de R$0,01, independentemente do rateio.

Os valores obtidos para os emolumentos e tarifa de registro são aplicados negócio a negócio.

Tarifa de liquidação

Aplicável aos derivativos listados, exceto opções e disponível, no encerramento de posições no vencimento.

A tarifa de liquidação é um valor fixo por contrato. Deve ser multiplicado pelo número de contratos liquidados, arredondado na segunda casa decimal. No caso de liquidação por entrega física, a tarifa de liquidação é uma porcentagem a ser aplicada sobre o valor liquidado, arredondado em duas casas decimais, exceto criptoativos

Na família criptoativos a tarifa de liquidação se mantem um valor fixo, que deverá ser multiplicado sobre o valor do índice de referência do dia anterior e novamente multiplicado pelo número de contratos liquidados, arredondado em duas casas decimais.

Tarifa de permanência

Os contratos derivativos deste item são isentos de cobrança de tarifa de permanência.

Tributos que influem na formação das tarifas” artigo 1º, §2º, da Lei nº 12.741/12:

As taxas descritas nesta página incluem o valor do PIS e da COFINS, cuja alíquota total é de 9,25%, e o valor do ISS cuja alíquota pode variar de 2% a 5%.

Os emolumentos e taxas de negociação incluem o valor do PIS e da COFINS, cuja alíquota total é de 9,25%.

Há contribuições previdenciárias indiretamente alocadas nos custos discriminados na referida Seção.